Теория и практика выявления доли рынка, занимаемого товаром и услугой

|

|

|

Ваша фирма какую долю рынка занимает?

Позвонив в 50 известных самарских компаний, мы приуныли — большинство честно ответили, что не задумывались над этим вопросом, 10 руководителей признались, что долю рынка определили эмпирически, на глазок, и только 5 уверенно назвали свою долю рынка. Правда, и этих вопрос об используемых методах для измерения этой самой доли привел в некоторое замешательство. Часть фирм считают долю своими силами, основываясь на опросах покупателей и анализируя рекламу и действия конкурентов, некоторые даже пытаются разрабатывать собственный, "авторский" инструментарий для расчетов или заказывают специальные исследования в агентствах.

Кто прав: руководители компаний, не один год успешно работающие на рынке или учебники по маркетингу, утверждающие, что доля рынка — одно из главных условий прибыльности бизнеса.

С одной стороны важнейшим индикатором коммерческой эффективности работы фирмы является доля рынка выпускаемой продукции, как правило, доля рынка для каждого товара. Задачей любой маркетинговой стратегии является повышение доли рынка. Чем больше доля рынка, тем успешнее бизнес, меньше издержки — ниже себестоимость продукции. Как только компания достигает хороших показателей по занимаемой доли рынка, она получает множество дополнительных возможностей: можно устанавливать более высокие цены на продукцию высшего класса, диктовать свои условия дистрибьюторам, выпускать упаковки большего объема и тому подобное.

Надо сказать, что не везде в мире именно доля рынка является ключевым показателем успешности компании. В мировой экономике существуют более-менее четкие различия в установлении целевых ориентиров фирм. Например, в США и Европе компании ориентируются на целевую прибыль, как правило, прибыль на акции.

В России и СНГ более распространен курс на целевой объем сбыта (для крупных старых предприятий часто в натуральном выражении). Такой подход опирается на наследие плановой экономики и постепенно уступает место западному, то есть целевой прибыли.

А вот в Японии основная цель — занятие доли рынка. Причем, принято считать, что "культ" доли рынка в японских корпорациях произошел от феодальных традиций: корпорация, как и самурайский клан, борется с другими корпорациями — кланами за долю рынка (земельные владения), причем все сотрудники рассматриваются как подданные корпорации (члены клана). Многочисленные публикации в западных изданиях приводят примеры того, как ради максимизации доли рынка японские компании жертвовали собственной рентабельностью.

Доля рынка — соотношение между объемом продаж продукта или услуги данной компании и объемом продаж продуктов, производящихся в данной товарной категории всеми фирмами, действующими на данном рынке.

Доля рынка в стоимостном выражении = стоимость проданных фирмой товаров / общую стоимость проданных на данном рынке товаров.

Доля рынка по размеру маркетингового давления = стоимость маркетинговых усилий фирмы / совокупность размеров расходов на маркетинг на данном товарном рынке.

На показатель доли рынка оказывают непосредственное влияние цены на товары или услуги, реклама, ее эффективность и качество, затраты фирмы на рекламные мероприятия, имидж фирмы, наличие или отсутствие товарного знака и его узнаваемость, качество продукции или оказания услуг.

Изучение доли рынка компании обычно проводится в динамике за ряд периодов и в сравнении с другими конкурентами. По результатам этого анализа делаются выводы о положении фирмы на рынке, тенденциях ее конкурентоспособности, а также выясняются и изучаются причины изменения доли рынка.

Анализ доли рынка начинает реально помогать в развитии фирмы только если он проводится периодически и за достаточно длительные промежутки времени. При этом, необходимо учитывать, что на объективность расчетов сильно влияют сложность получения полной и достоверной информации по рынку, несовершенство антимонопольного законодательства России, необходимость постоянного отслеживания поведения конкурентов, часто отсутствие опыта в проведении исследований и расчетов доли рынка в России у тех, кто собирается проводить эту работу.

Для определения доли рынка мировые маркетинговые агентства предлагают 10 основных методов:

1. Розничный аудит — измерение относительной доли продаж различных товаров, используя данные продаж репрезентативной выборки розничных магазинов. При этом сопоставляются продажи собственного товара с собственной представленностью среди конкурентов, затем, используя коэффициент эластичности, рассчитываются остальные участники рынка. Проводится обычно ежемесячно или 1 раз в 2 месяца. Использование этого метода требует сильного математико-статистического аппарата и глубокого знания рынка. Недостаток этого метода в том, что он не позволяет учитывать объемы запасов товара у конечного потребителя.

2. Дневниковая потребительская панель — используя постоянную выборку респондентов (панель), с помощью дневника (записи + чеки и квитанции) фиксируются все покупки, сделанные участниками панели. Полученные данные переводятся в относительные доли продаж товаров — доли рынка. Дневниковые записи используются многими фирмами в США. Как правило, такие панели сбалансированы по показателям размера семьи, возраста главы семьи, семейного дохода и географии. Участники панели подбираются ежеквартально и добавляются к активному списку после получения от них отчета, отвечающего стандартам компании, проводящей исследования. Участники панели награждаются за участие в ней призами, семья может быть исключена из панели по заявлению или просто не прислав подряд трех отчетов. В России этот метод начинают осваивать некоторые крупные маркетинговые компании в Москве, но в регионах он встречается еще очень редко.

3. Сканнер-панель аналогична предыдущему методу, за исключением способа фиксации покупок. В данном случае респондентам выдается идентификационная карточка (или используется кредитная карточка респондента). Человек предъявляет (использует) карточку при оплате покупок в магазине, использующем сканнер штрих-кода. К данным, считанным сканером прикрепляется код респондента. В отличие от первого метода, сканнер-панель позволяет оценить продажи внутри различных сегментов потребительского рынка. Но этот метод применим только в странах с очень высокой степенью автоматизации торговли — необходимо, чтобы практически все покупки делались в магазинах, оборудованных сканерами, так что использование данного метода в России в ближайшем будущем объективно не предвидится.

4. Опрос предпочтений — респондентов напрямую спрашивают, какие товары и как часто они покупают — частота покупок умножается на среднюю покупку. Часто опрос также включает измерение узнавания определенных марок и отношения к ним. Это наиболее дешевый и наименее надежный метод. Из-за своей простоты и доступности, именно он получил наибольшее распространение и в настоящий момент именно он взят за основу при вычислении долей рынка самарскими компаниями.

5. Парный опрос предпочтений — сопоставляются пары товарных марок, из которых респондент должен выбрать одну. Полученные баллы — количество "побед" марки в сравнениях используется в соответствующей формуле. Сопоставив 2 или 3 раза полученные оценки долей и оценки, полученные другими методами (например, 1-м — более дорогим и точным), выводится коэффициент поправки. При последующих волнах исследований метод парных предпочтений с учетом коэффициента поправки дает достаточно точные результаты при небольших расходах.

6. Шпионаж за персоналом конкурентов — зная приблизительно продуктивность труда в отрасли и количество рабочих, занятых на производстве у основных конкурентов, можно оценить объемы производства конкурентов, умножив продуктивность труда на количество рабочих.

7. Шпионаж за сырьем — зная затраты сырья на единицу продукции и объемы закупок сырья конкурентами, можно оценить объемы производства конкурентов, разделив объем закупок сырья на затраты сырья на 1 единицу продукции). Этот метод удобно использовать при централизованных поставках сырья на рынке.

8. Шпионаж за сбросом отработанного материала — зная выход отработанного материала за единицу товара в среднем и объемы производственных отходов конкурентов, можно рассчитать объем производства конкурентов, разделив объем производственных отходов на отходы на единицу продукции.

9. Прямой шпионаж — выяснение объема производства конкурентов. На Западе иногда такие данные можно взять из открытых публикаций.

10. Налоговый шпионаж — получение закрытых данных налоговых органов. На нашей почте также мало применим, так как не всегда и налоговая знает всю правду.

Долю рынка можно определить, используя "матрицу Бостонской консалтинговой группы", при условии, что известны объемы продаж конкурентов и общий объем рынка в целом, то есть, сколько всего товара или услуги может принять рынок. Расчет доли в этом случае требует особо тщательного изучения рыночных возможностей самой компании, а это довольно сложный и многообъемлющий вопрос, так как в процессе его изучения выявляются внутренние и внешние возможности фирмы. Результаты этого изучения обязательно должны быть сопоставлены с результатами анализа позиций конкурентов, а полученные данные рассматриваться с учетом потребности самого рынка. "Матрица БКГ" на Западе до сих пор является одним из основных методов самоопределения фирмы среди конкурентов.

Относительная доля рынка рассчитывается как отношение доли рынка компании к доли рынка самого опасного конкурента, выраженное в относительных единицах, в не в долларах. Например, если фирма "А" имеет 15% от общей емкости рынка, а доля крупнейшего конкурента равна 30%, то относительная доля А составит 0,5. Если бизнес "В" занимает самую большую долю на рынке — 40%, а его основной конкурент имеет только 30%, то относительная доля "В" составит 1,33. Из примера видно, что относительная доля может быть больше единицы только в том случае, если компания является крупнейшим игроков на данном сегменте рынка, и, наоборот, у фирм, имеющих одного или более конкурентов, превосходящим их по силам, относительная доля всегда будет меньше 1.

Одна из классификаций рынка основывается на распределении компаний в соответствии с долями, занимаемыми на нем различными фирмами, марками или конкретными продуктами. В этом случае рыночная доля становится главным критерием размера распространения и успеха продукта на рынке. Например, монополия — это компания с долей рынка более 25% (по классификации Антимонопольного Комитета). Оптимальной для монополиста считается доля в 60%, так как она позволяет ему не снижать производства даже в условиях спада или кризиса. Известный пример монополии — Газпром. Он отнесен к "естественным монополиям", чтобы против него невозможно было применение антимонопольного законодательства. Олигополия возникает в том случае, если на рынке присутствуют 3-5 очень крупных компаний. При этом молодой фирме очень трудно занять на таком рынке хотя бы маленькую долю — киты-монополисты его тут же вытолкнут.

Помимо важности определения доли рынка самой по себе, этот показатель важен для определения бюджета рекламной кампании. Считается, что доля рекламных расходов фирмы в общих рекламных расходах данной товарной группы в процентах не должна быть меньше доли рынка. На практике же, как правило, наоборот, вычисляют рыночные доли конкурентов, основываясь на интенсивности рекламной деятельности, что дает очень приблизительный результат. Практическое измерение доли рынка — задача достаточно непростая. Особенно, если принять во внимание динамизм сегодняшних рынков. Представьте себе такие отрасли, как, например, модную одежду или же высокие технологии. Выходом в этом случае может быть расчет доли для относительно четко ограниченного периода времени и конкретного положения конкурентов на рынке.

Рассмотрим пример метода оценки возможной доли рынка компании, который под силу провести внутри фирмы своими силами. Будем исходить из условия, что доля рынка зависит от возможностей самого предприятия и действий конкурентов. Возможности — это набор факторов: финансовых, производственных мощностей, складских, дистрибуции, фактических объемов продаж и др. Если подойти с позиций, что компания может, исходя из анализа внутренних возможностей, занять долю рынка 2,7%, то это значение является оценочным. Реально величина доли рынка может немного или существенно отклоняться от этой цифры.

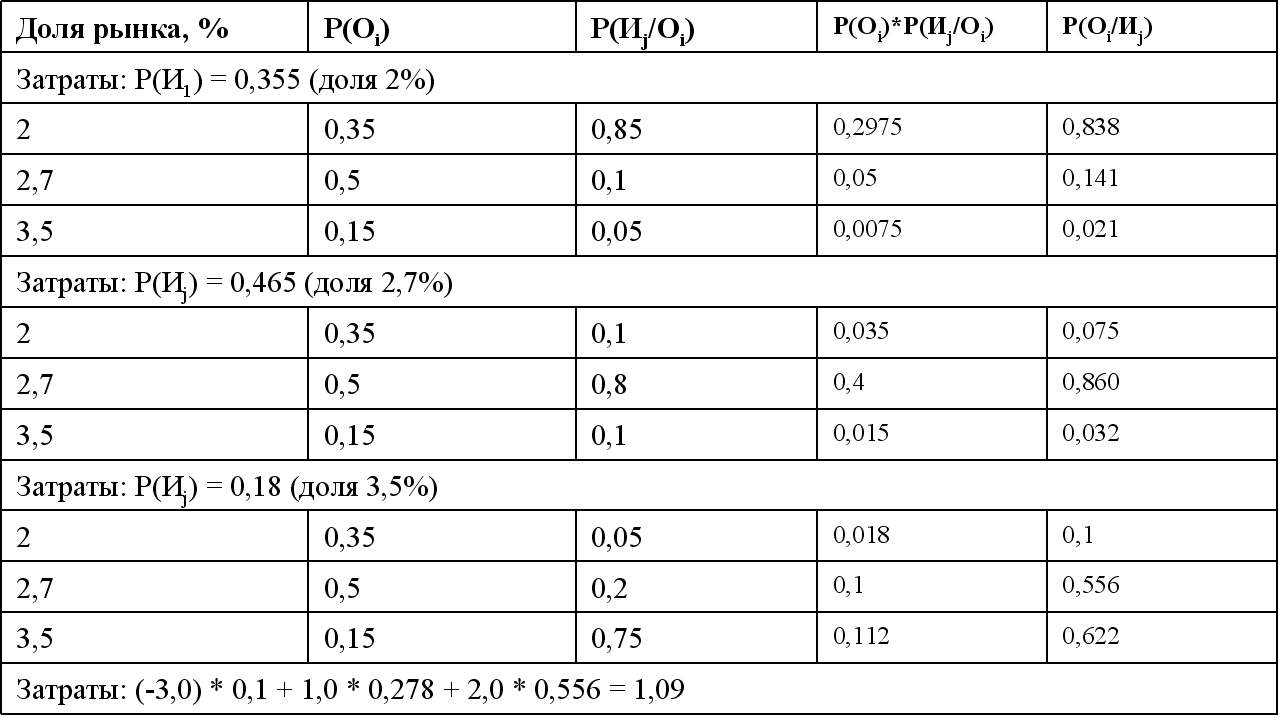

Оценку выгодности и достаточности занятия определенной доли рынка можно провести следующим способом. При среднем расчетном значении 2,7% диапазон возможной погрешности в оценке доли может колебаться. Причем не обязательно диапазоны отклонения равны. Предположим, расчет показал, что предприятие может занять долю рынка в пределах от 2 до 3,5%. Пусть это является целевой установкой.

Нельзя исключать того, что практически этой доли достичь либо не удастся, либо при некотором стечении благоприятных обстоятельств, компания сможет даже превысить ее. При занятии определенной доли рынка (количества продаж) фирма получает определенный доход. В таблицу заносится соответствующий занимаемой доле рынка доход со знаком плюс, если он превысит плановые расходы, и со знаком минус, если доход будет меньше понесенных расходов. Третий столбец в таблице — это экспертная оценка вероятности занятия на рынке соответствующей доли.

Ожидаемую выгоду (ОВ) от занятия определенной доли рынка можно рассчитать как сумму затрат по долям рынка (Зi), помноженную на соответствующую вероятность ожидаемого результата (Р(Оi)):

Подставляя числовые данные, получим:

ОВ = (-0,3) * 0,35 + 1 * 0,5 + 2 * 0,15 = -250000 руб.

Результат представляет собой некоторую оценку того, что может ожидать компания. Усложняя математический аппарат анализа, можно получить более надежную оценку планируемой доли рынка с использованием условных вероятностей:

Условные вероятности рассматривают возможность наступления события при наличии среди них некоторого выбора. Так, например, фирма может рассчитывать на долю рынка 2,7% (вероятность такого исхода составляет 0,8), а может случиться, что с вероятностью 0,1 компания займет долю рынка 2% или с вероятностью 0,1 — долю 3,5%.

Оценка ОВ может быть рассчитана на основе полученных условных вероятностей:

Подставив в первую формулу вместо Р(Оi) матрицу Р(Иj), получаем:

ОВ = (-2331000) * 0,355 - 910000 * 0,465 + 1090000 * 0,18 = -667505

Результат по сравнению с ранее полученным хуже. Значит, возможным исходом будет отрицательный результат при занятии планируемой доли рынка 2,7%.

С точки зрения математики второй способ оценки с помощью условных вероятностей более точный. Однако, так же как и многие другие способы расчетов в маркетинге, этот метод не является абсолютно надежным. Те вероятностные исходы, которые закладываются в него, являются экспертными, а, следовательно, они могут быть оценены с определенной погрешностью. Тем не менее, этот метод позволяет получить количественную оценку результатов работы компании на рынке и его применение под силу отделу маркетинга средней фирмы своими силами.

С другой стороны, в большинстве случаев необходимость выяснения своей доли является, по меньшей мере, преувеличенной. Поскольку без всяких исследований ясно, что она бессмысленно мала.

До того как приступать к выявлению своей доли, руководителю или маркетологу жизненно важно задать себе вопрос: долю чего и на каком рынке он собирается измерять.

Итак, доля рынка, как было описано выше, фактически представляет собой удельный вес продукции фирмы или оказываемых ее услуг в общем объеме производимой аналогичной продукции, либо в продажах отрасли.

По-хорошему, прежде чем бросаться в вычисление доли рынка, которую займет, например, будущий товар фирмы, неплохо бы определиться с тем, что это за товар: что он собой представляет, в каком сегменте будет представлен, на какой круг потенциальных потребителей будет рассчитан.

Иными словами, если компания собирается производить новую марку пива, то имеет смысл определять ее долю в сегменте аналогичных марок (по цене, качеству, вкусу). Конечно, сильно мельчить нельзя, но, с другой стороны, если у фирмы нет возможности построить завод типа "Балтики", а есть возможность открыть пивоварню, производящую пиво в сегменте недорогих демократичных сортов, то без всяких вычислений можно предположить, что знание доли рынка принесет руководству этой фирмы одно расстройство. Что, однако, не является поводом не затевать бизнес с частной пивоварней (в конце концов, почти все определяется не тем, что делать, а как).

Гораздо важнее в момент принятия решения об открытии нового бизнеса обратить внимание на сам товар и его свойства. Часто собирающимся выпускать некий товар кажется, что он будет пользоваться спросом, они даже уверены в этом. Однако, это как раз тот случай, когда спешка приводит если не к всеобщему смеху, то уж точно к убыткам, что еще хуже. Иногда самые очевидные факты могут оказаться всего лишь бизнес-миражами. И потери в этом случае могут быть очень ощутимыми.

Например, одно достаточно крупное самарское издательство решило несколько лет назад выпускать красивый, полноцветный журнал о странах и народах, с качественной полиграфией, авторскими статьями и фотографиями. Перспектива нового издания казалась радужной, так как конкурентов среди местных изданий не было. В действительности все оказалось наоборот: журнал лег в точках продаж мертвым грузом. После нескольких лет титанической борьбы с рынком, журнал хоть и начал частично расходится, но о его окупаемости не может быть и речи.

Проблем с определением доли рынка было бы намного меньше, если бы фирмы не вели двойную бухгалтерию: одну для налоговой, другую для себя. При таком раскладе дел получить надежные данные об объемах продаж всех конкурентов и даже себя любимого очень сложно, практически невозможно. Соответственно, доля рынка, рассчитанная на основании "белых" данных, будет иметь значительное отклонение от реального значения.

Стоит или нет измерять долю рынка, пусть каждый руководитель решает сам. В любом случае, зачем-то этот показатель мировая маркетинговая практика выдумала, а значит небесполезным будет хотя бы время от времени задумываться — какое место занимает Ваша компания среди ее конкурентов.

Ольга Егина, маркетолог

http://www.4p.ru/